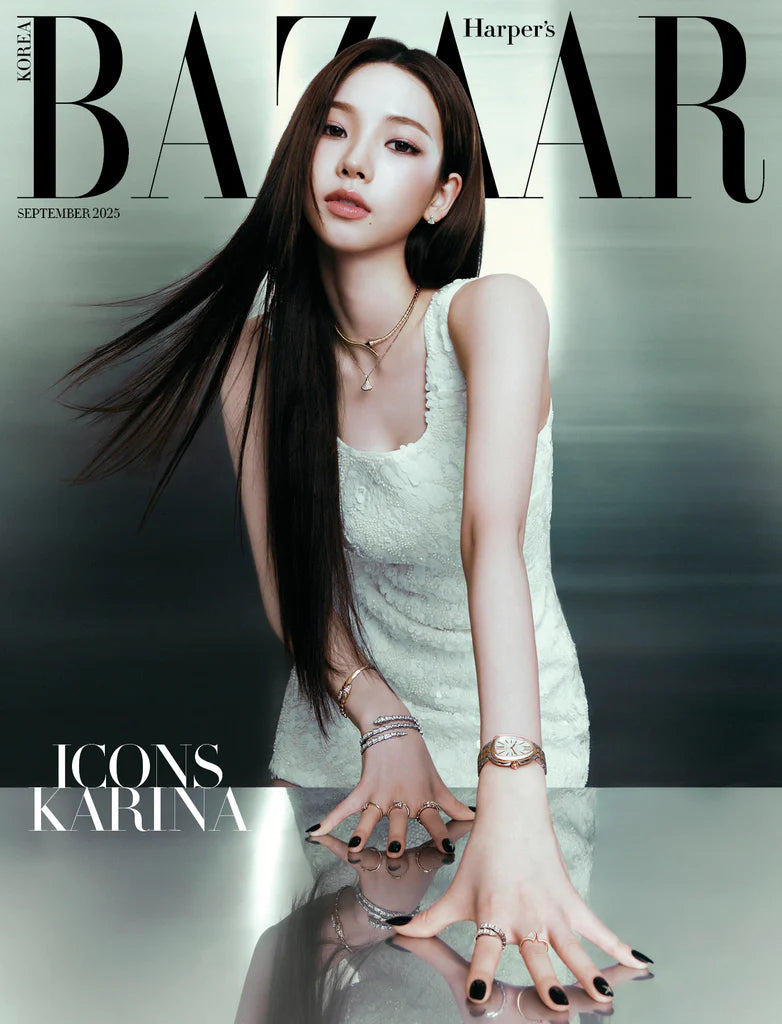

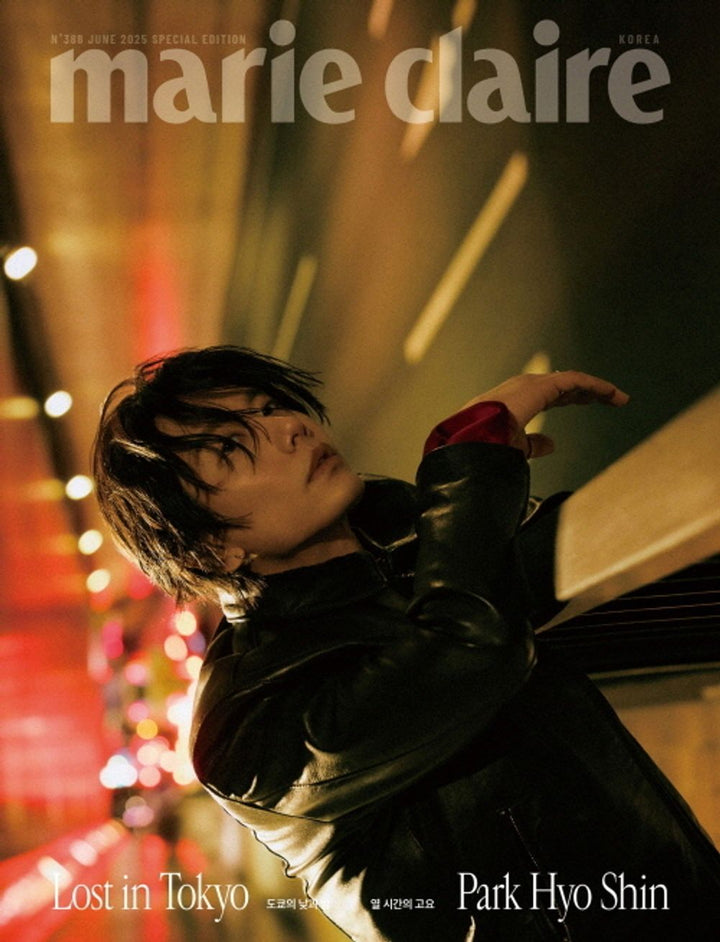

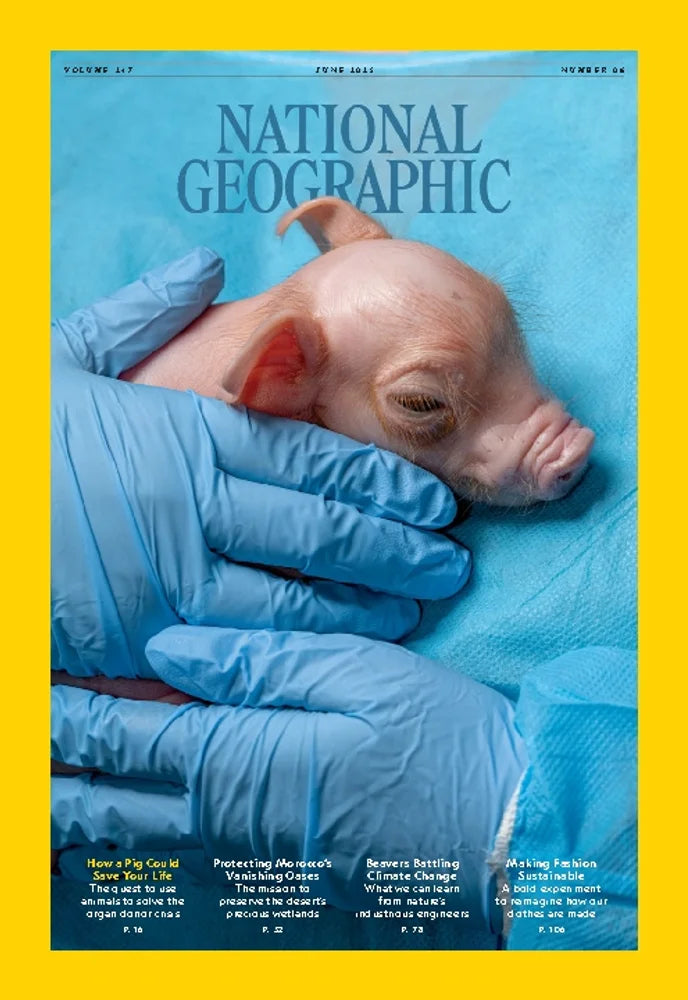

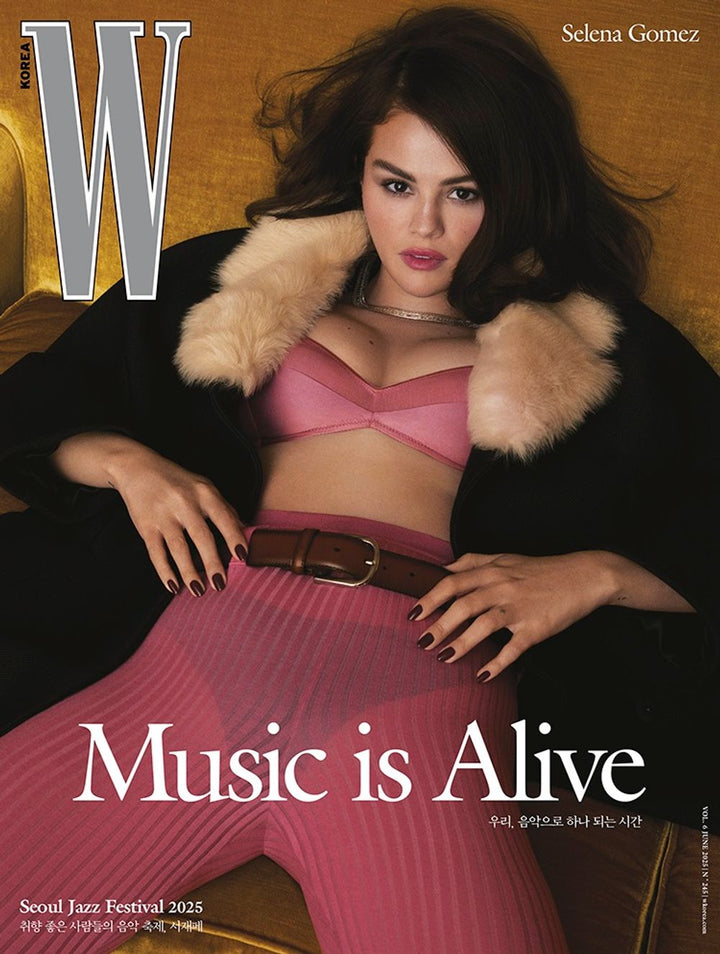

Magazines

Explore our collection of international magazines—featuring top global publications in fashion, business, and culture—all in one place.

Công thức định giá trị hiện tại của trái phiếu

Trái phiếu là một loại đầu tư cho phép bạn cho mượn tiền của bạn cho một tổ chức nào đó, ví dụ như một công ty hay một chính phủ, trong một khoảng thời gian nhất định. Trong thời gian này, bạn sẽ nhận được lãi suất cố định trên số tiền bạn cho mượn. Khi trái phiếu đáo hạn, tức là kết thúc thời hạn cho vay, bạn sẽ nhận lại toàn bộ số tiền gốc mà bạn đã cho mượn. Để đánh giá hiệu quả của việc đầu tư vào trái phiếu, nhiều nhà đầu tư sử dụng khái niệm giá trị hiện tại. Giá trị hiện tại là giá trị của một khoản tiền trong tương lai nếu được chiết khấu với một tỷ lệ lãi suất nhất định. Giá trị hiện tại của trái phiếu bao gồm hai thành phần: giá trị hiện tại của các khoản lãi suất sẽ nhận được trong thời gian cho vay và giá trị hiện tại của số tiền gốc sẽ nhận lại khi trái phiếu đáo hạn. Bằng cách tính toán giá trị hiện tại của trái phiếu, nhà đầu tư có thể so sánh với giá thị trường của trái phiếu để quyết định có nên mua hay không.

Phần 1: Khái niệm cơ bản về trái phiếu.

Bước 1: Trái phiếu là gì và rủi ro khi đầu tư trái phiếu.

Trái phiếu là một hình thức đầu tư dài hạn, cho phép người mua trái phiếu cho vay tiền cho người bán trái phiếu trong một khoảng thời gian nhất định với một lãi suất cố định. Trái phiếu được sử dụng để tài trợ cho các hoạt động của các tổ chức khác nhau, từ chính phủ đến các công ty tư nhân. Khi một tổ chức cần tiền để thực hiện một dự án hoặc mở rộng hoạt động, nó có thể phát hành trái phiếu để thu hút nhà đầu tư. Nhà đầu tư sẽ mua trái phiếu với hy vọng nhận được lợi nhuận từ việc trả lãi và hoàn vốn khi trái phiếu đáo hạn.

Một trái phiếu có ba yếu tố chính: mệnh giá, thời hạn và lãi suất. Mệnh giá là số tiền mà người bán trái phiếu đồng ý trả lại cho người mua khi trái phiếu đáo hạn. Thời hạn là khoảng thời gian mà người bán trái phiếu phải giữ trái phiếu trước khi thanh toán. Lãi suất là tỷ lệ phần trăm mà người bán trái phiếu phải trả cho người mua trái phiếu theo chu kỳ nhất định, thường là nửa năm hoặc một năm. Ví dụ, nếu IBM phát hành một trái phiếu có mệnh giá 1.000.000 USD, thời hạn 10 năm và lãi suất 6%, nghĩa là IBM sẽ trả cho nhà đầu tư 1.000.000 USD sau 10 năm và 60.000 USD hàng năm (30.000 USD mỗi nửa năm) cho đến khi trái phiếu đáo hạn.

Tuy nhiên, đầu tư vào trái phiếu cũng có những rủi ro. Một trong những rủi ro lớn nhất là rủi ro phá sản, tức là người bán trái phiếu không có khả năng thanh toán lãi suất hoặc gốc cho người mua khi đến hạn. Để bảo vệ quyền lợi của người mua, các tổ chức phát hành trái phiếu thường được xếp hạng bởi các công ty xếp hạng tín dụng, như Moody's, Standard & Poor's hay Fitch Ratings. Các công ty này sẽ đánh giá khả năng thanh toán của người bán trái phiếu và gán cho họ một điểm số từ cao đến thấp. Các trái phiếu có điểm số cao được gọi là trái phiếu chất lượng cao (investment grade), còn các trái phiếu có điểm số thấp được gọi là trái phiếu rác (junk bond). Các trái phiếu rác có rủi ro phá sản cao hơn, nhưng cũng có lãi suất cao hơn để thu hút nhà đầu tư.

Một rủi ro khác của trái phiếu là rủi ro lạm phát, tức là giảm giá trị của tiền tệ do tăng giá hàng hoá và dịch vụ. Khi lạm phát cao, giá trị của tiền gốc và lãi suất của trái phiếu sẽ giảm đi so với giá cả thị trường. Điều này sẽ làm giảm lợi nhuận thực của người mua trái phiếu. Để bù đắp cho rủi ro lạm phát, một số trái phiếu có điều chỉnh lãi suất theo chỉ số giá tiêu dùng (CPI), tức là lãi suất sẽ tăng khi lạm phát tăng và ngược lại.

Một rủi ro nữa của trái phiếu là rủi ro lãi suất, tức là biến động của lãi suất thị trường ảnh hưởng đến giá trị của trái phiếu. Khi lãi suất thị trường tăng, giá trị của trái phiếu sẽ giảm, vì nhà đầu tư có thể mua những trái phiếu mới có lãi suất cao hơn. Ngược lại, khi lãi suất thị trường giảm, giá trị của trái phiếu sẽ tăng, vì nhà đầu tư sẽ muốn giữ những trái phiếu cũ có lãi suất cao hơn. Rủi ro lãi suất càng cao khi thời hạn của trái phiếu càng dài, vì biến động của lãi suất sẽ có nhiều thời gian để ảnh hưởng đến giá trị của trái phiếu.

Bước 2: Cách đầu tư trái phiếu.

Một cách nhà đầu tư có thể kiếm tiền từ việc sở hữu trái phiếu là bán chúng với giá cao hơn giá mua. Giá trị của trái phiếu có thể thay đổi theo nhu cầu và cung, lãi suất thị trường, tình hình kinh tế và các yếu tố khác. Khi lãi suất thị trường giảm, giá trị của trái phiếu tăng lên và ngược lại.

- Ví dụ, nếu nhà đầu tư mua một trái phiếu IBM 10 năm với mức lãi suất 6% và giá 1.000 USD, nhưng sau đó lãi suất thị trường giảm xuống 5%, trái phiếu IBM sẽ có giá trị cao hơn so với các trái phiếu mới phát hành với mức lãi suất thấp hơn. Nhà đầu tư có thể bán trái phiếu IBM với giá cao hơn 1.000 USD và thu được lợi nhuận.

- Ví dụ khác, nếu nhà đầu tư mua một trái phiếu Acme 10 năm với mức lãi suất 8% và giá 900 USD, nhưng sau đó Acme được nâng xếp hạng tín dụng và lãi suất thị trường tăng lên 9%, trái phiếu Acme sẽ có giá trị thấp hơn so với các trái phiếu mới phát hành với mức lãi suất cao hơn. Nhà đầu tư có thể bán trái phiếu Acme với giá thấp hơn 900 USD và chịu lỗ.

Một cách khác nhà đầu tư có thể kiếm tiền từ việc sở hữu trái phiếu là mua chúng với giá thấp hơn giá mệnh giá. Đôi khi, các trái phiếu bị bán tháo do lo ngại về khả năng thanh toán của tổ chức phát hành hoặc do thiếu hụt nguồn cung. Khi đó, nhà đầu tư có thể mua các trái phiếu này với giá rẻ hơn so với giá gốc và sau đó chờ đợi cho đến khi trái phiếu đáo hạn hoặc được mua lại bởi tổ chức phát hành.

- Ví dụ, nếu nhà đầu tư mua một trái phiếu Acme 10 năm với mức lãi suất 8% và giá 800 USD, nhưng sau đó Acme cải thiện được tình hình tài chính của mình và quyết định mua lại các trái phiếu này với giá 1.000 USD, nhà đầu tư sẽ thu được lợi nhuận.

- Ví dụ khác, nếu nhà đầu tư mua một trái phiếu IBM 10 năm với mức lãi suất 6% và giá 950 USD, nhưng sau đó IBM gặp khó khăn trong kinh doanh và quyết định không thanh toán các khoản tiền lãi hoặc gốc cho các nhà đầu tư, nhà đầu tư sẽ chịu lỗ.

Như vậy, việc sở hữu trái phiếu có thể mang lại cho nhà đầu tư hai nguồn thu nhập: khoản tiền lãi được thanh toán theo kỳ và chênh lệch giữa giá mua và giá bán của trái phiếu.

Bước 3: Giá trị hiện tại của trái phiếu.

Để biết giá trị hiện tại của trái phiếu, bạn cần tính tổng hai thành phần: giá trị hiện tại của các khoản thanh toán lãi và giá trị hiện tại của khoản thanh toán gốc. Giá trị hiện tại là giá trị của một khoản tiền trong tương lai được điều chỉnh theo mức lãi suất hiện hành. Ví dụ, nếu bạn có một trái phiếu trả 100 USD sau 5 năm, bạn không thể coi 100 USD đó bằng với 100 USD ngày hôm nay. Bạn phải chiết khấu 100 USD đó theo một tỷ suất lãi suất nào đó để biết giá trị của nó trong thời điểm hiện tại.

Tỷ suất lãi suất mà bạn sử dụng để chiết khấu các khoản thanh toán trong tương lai được gọi là tỷ suất chiết khấu. Tỷ suất chiết khấu có thể được xác định bằng nhiều cách. Một cách là dựa vào mức lạm phát dự kiến trong thời gian còn lại của trái phiếu. Một cách khác là dựa vào mức lợi tức mong muốn của nhà đầu tư. Mức lợi tức mong muốn phụ thuộc vào xếp hạng tín nhiệm của trái phiếu và lãi suất của các trái phiếu có chất lượng tương đương.

Giả sử bạn muốn biết giá trị hiện tại của một khoản thanh toán 100 USD sẽ nhận được sau 5 năm, nếu mức lãi suất chiết khấu là 4%. Lãi suất chiết khấu là mức lãi suất mà bạn có thể đầu tư vào một khoản tiền hiện tại để có được một khoản tiền tương lai. Để tính giá trị hiện tại, bạn cần sử dụng công thức sau: Giá trị hiện tại = Giá trị tương lai / (1 + lãi suất chiết khấu) ^ số năm. Trong trường hợp này, giá trị tương lai là 100 USD, lãi suất chiết khấu là 4%, và số năm là 5. Thay các giá trị này vào công thức, ta được:

- Giá trị hiện tại = 100 USD / (1 + 0.04) ^ 5

- Giá trị hiện tại = 100 USD / 1.2167

- Giá trị hiện tại = 82.19 USD

Vậy giá trị hiện tại của khoản thanh toán 100 USD sau 5 năm với lãi suất chiết khấu 4% là 82.19 USD.

Nếu bạn muốn tính giá trị hiện tại của một trái phiếu, bạn cần cộng giá trị hiện tại của các khoản lãi và giá trị hiện tại của khoản gốc. Giả sử bạn mua một trái phiếu có giá trị gốc là 1000 USD, có kỳ hạn là 10 năm, và trả lãi hàng năm với lãi suất cố định là 5%. Lãi suất chiết khấu của bạn là 6%. Để tính giá trị hiện tại của trái phiếu, bạn cần làm như sau:

- Giá trị hiện tại của các khoản lãi = (50 USD / (1 + 0.06)) + (50 USD / (1 + 0.06) ^ 2) + ... + (50 USD / (1 + 0.06) ^ 10)

- Giá trị hiện tại của các khoản lãi = 386.97 USD

- Giá trị hiện tại của khoản gốc = 1000 USD / (1 + 0.06) ^ 10

- Giá trị hiện tại của khoản gốc = 558.39 USD

Giá trị hiện tại của trái phiếu = Giá trị hiện tại của các khoản lãi + Giá trị hiện tại của khoản gốc

- Giá trị hiện tại của trái phiếu = 386.97 USD + 558.39 USD

- Giá trị hiện tại của trái phiếu = 945.36 USD

Vậy giá trị hiện tại của trái phiếu với các thông số đã cho là 945.36 USD.

Phần 2: Áp dụng công thức tính giá trị hiện tại của trái phiếu.

Bước 1: Sử dụng khái niệm về dòng niên kim để tính giá trị của khoản lãi được trả.

Dòng niên kim là một khái niệm tài chính quan trọng, giúp bạn định giá các khoản đầu tư có dòng tiền đều đặn. Một ví dụ phổ biến về dòng niên kim là trái phiếu, một loại giấy tờ có giá trị cho phép bạn cho mượn tiền cho một tổ chức nào đó và nhận lại lãi suất trong một khoảng thời gian nhất định. Để biết bạn sẽ kiếm được bao nhiêu tiền từ việc mua trái phiếu, bạn cần tính giá trị hiện tại của các khoản thanh toán lãi mà bạn sẽ nhận được trong tương lai. Giá trị hiện tại của một dòng niên kim là tổng của giá trị hiện tại của từng khoản thanh toán riêng lẻ.

Giá trị hiện tại của một khoản thanh toán là số tiền mà bạn sẵn sàng trả ngay bây giờ để nhận được khoản thanh toán đó trong tương lai. Giá trị hiện tại phụ thuộc vào hai yếu tố chính: số tiền thanh toán và thời gian thanh toán. Càng nhiều tiền và càng sớm thanh toán, thì giá trị hiện tại càng cao. Để tính giá trị hiện tại của một khoản thanh toán, bạn cần biết lãi suất thị trường, hay còn gọi là tỷ lệ chiết khấu. Lãi suất thị trường là lãi suất mà bạn có thể kiếm được nếu bạn đầu tư tiền của bạn vào một cơ hội khác có cùng mức rủi ro.

Lãi suất thị trường càng cao, thì giá trị hiện tại càng thấp, vì bạn có thể kiếm được nhiều tiền hơn nếu bạn đầu tư vào cơ hội khác. Công thức tính giá trị hiện tại của một khoản thanh toán là: Giá trị hiện tại = Số tiền thanh toán / (1 + Lãi suất thị trường) ^ Thời gian thanh toán. Giả sử bạn có một trái phiếu 10 năm, trị giá 1.000 USD, lãi suất 10% mỗi năm. Bạn sẽ nhận được 100 USD mỗi năm, nhưng không phải cùng một lúc. Thay vào đó, bạn sẽ nhận được các khoản thanh toán nhỏ hơn trong năm, ví dụ như 50 USD hai lần một năm.

Để biết trái phiếu này đáng giá bao nhiêu hiện tại, bạn cần tính giá trị của tất cả các khoản thanh toán này theo thời gian. Điều quan trọng là bạn phải nhớ rằng tiền bạc có giá trị khác nhau tùy thuộc vào thời điểm bạn nhận được nó. Đây là "giá trị thời gian của tiền bạc". Nếu bạn có 1 USD hôm nay, bạn có thể đầu tư hoặc tiêu xài nó và kiếm được lợi nhuận. Nếu bạn chỉ có 1 USD vào ngày mai, bạn sẽ bị mất cơ hội đó. Vì vậy, 50 USD nhận được vào tháng 6 sẽ có giá trị cao hơn 50 USD nhận được vào tháng 12. Bạn cần áp dụng khái niệm này khi tính giá trị hiện tại của trái phiếu.

Bước 2: Sử dụng giá trị hiện tại (PVA) vào khoản thanh toán lãi.

PVA là viết tắt của Present Value of Annuity, tức giá trị hiện tại của niên kim. Niên kim là một loại khoản thanh toán đều đặn trong một khoảng thời gian nhất định. Ví dụ, tiền lãi trái phiếu là một loại niên kim. Giá trị hiện tại của niên kim là số tiền mà ta phải bỏ ra ngay bây giờ để có được các khoản thanh toán niên kim trong tương lai, với một tỷ suất lợi nhuận yêu cầu. Giá trị hiện tại của niên kim có thể được tính bằng công thức sau: PVA=I[1-(1+k)^{-}n]/k.

Trong công thức này, các biến bao gồm số tiền lãi mỗi kỳ, tỷ suất lợi nhuận yêu cầu cho mỗi kỳ (hoặc tỷ lệ chiết khấu) và số kỳ trả lãi còn lại trước khi trái phiếu đáo hạn. Giả sử ta có một trái phiếu có giá trị mặt là 1.000 USD và tỷ lệ trái tức là 6%. Vậy thì số tiền lãi hàng năm là 60 USD. Để tìm số tiền lãi mỗi kỳ, ta chia số tiền lãi hàng năm cho số lần trả lãi trong một năm. Kết quả này được gọi là I. Ví dụ, nếu trái phiếu trả lãi hai lần một năm, I = 30 USD/kỳ. Mỗi kỳ là 6 tháng. Để tìm tỷ suất lợi nhuận yêu cầu cho mỗi kỳ, ta chia tỷ suất lợi nhuận yêu cầu hàng năm cho số kỳ trong một năm.

Kết quả này được gọi là k. Ví dụ, nếu ta muốn có 5% lợi nhuận hàng năm từ trái phiếu, trả lãi hai lần một năm, k = (5% / 2) = 2,5%. Để tìm số kỳ trả lãi trong vòng đời của trái phiếu, ta nhân số năm đến khi đáo hạn với số lần trả lãi trong một năm. Kết quả này được gọi là n. Ví dụ, nếu trái phiếu đáo hạn sau 10 năm và trả lãi hai lần một năm. Trong trường hợp này, n = (10 X 2) = 20 kỳ. Cuối cùng, ta thay các giá trị I, k và n vào công thức PVA để tính giá trị hiện tại của các khoản thanh toán lãi. Trong ví dụ này, giá trị hiện tại của các khoản thanh toán lãi là 30 USD[1-(1+0.025)^-20]/0,025 = 467,67 USD.

Bước 3: Nhập giá trị các biến số và tính toán giá trị hiện tại của các khoản thanh toán.

Để tính giá trị hiện tại của trái phiếu, ta cần biết giá trị hiện tại của khoản thanh toán lãi và khoản thanh toán gốc. Khoản thanh toán lãi là một dãy các khoản tiền nhận được đều đặn trong thời gian trái phiếu còn hiệu lực. Khoản thanh toán gốc là số tiền nhà đầu tư sẽ được hoàn lại khi trái phiếu đáo hạn. Ví dụ: nếu ta mua một trái phiếu có mệnh giá 100.000 USD, kỳ hạn 10 năm (mỗi trái phiếu có giá 1.000 USD, tổng số trái phiếu là 100), ta sẽ nhận được 100.000 USD sau 10 năm. Để tính giá trị hiện tại của số tiền này, ta cần dùng một tỷ lệ chiết khấu để giảm giá trị của nó theo thời gian.

Ta có thể dùng công thức niên kim để tính giá trị hiện tại của khoản thanh toán lãi, sau đó dùng công thức giá trị hiện tại để tính giá trị hiện tại của khoản thanh toán gốc. Các biến số trong hai công thức này là tương tự nhau. Thay k và n vào công thức PV = FV/(1+k)^{n} để tính giá trị hiện tại của khoản thanh toán gốc. Trong ví dụ này, PV = 1.000 USD/(1+0,025)^10 = 781,20 USD. Cộng hai giá trị hiện tại lại để được giá trị hiện tại của trái phiếu. Theo ví dụ này, giá trị trái phiếu = (467,67 USD + 781,20 USD) = 1.248,87 USD. Giá trị hiện tại của trái phiếu cho biết nhà đầu tư có nên mua trái phiếu đó hay không.

Tác giả: Marcus Raiyat. Biên dịch: Ella H.

Nguồn: Wikihow. Bản quyền thuộc về: Kallos Vietnam.

Đôi nét về tác giả Marcus Raiyat

Marcus Raiyat là nhà giao dịch ngoại hối người Anh, người sáng lập/giám đốc điều hành của Logikfx. Với gần 10 năm kinh nghiệm, Marcus rất thành thạo trong việc giao dịch ngoại hối, cổ phiếu và tiền điện tử, đồng thời chuyên về giao dịch CFD, quản lý danh mục đầu tư và phân tích định lượng. Marcus có bằng cử nhân toán học của Đại học Aston. Công việc của anh tại Logikfx đã giúp công ty này được tạp chí Global Banking and Finance Review đề cử là "Tổ chức Giáo dục & Đào tạo Ngoại hối tốt nhất Vương quốc Anh năm 2021".

Leave a comment

Please note, comments must be approved before they are published